С 2023 года изменился порядок определения срока уплаты по удержанному НДФЛ (теперь не имеет значения, с какого дохода уплачивается удержанный налог).

Почти весь год (с 23 января по 22 декабря) действует единое правило:

- если НДФЛ удержан с 23-го числа предыдущего месяца по 22-е число текущего, то платить в бюджет нужно до 28-го числа текущего месяца.

Исключений из этого правила два (период с 23 декабря по 22 января):

- если НДФЛ удержан с 1 по 22 января – заплатить нужно не позднее 28 января,

- если НДФЛ удержан с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

Чтобы ФНС России могла понять, какую сумму поступившего ЕНП необходимо распределить в счет уплаты НДФЛ, нужно представить уведомление (п. 9 ст. 58 НК РФ). Форма и формат уведомления утверждены приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, взносов в электронной форме по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика.

Организации и ИП, которые являются налоговыми агентами по НДФЛ, в уведомлении указывают в том числе информацию о суммах НДФЛ, исчисленных и удержанных ими за период: с 23-го числа месяца, предшествующего месяцу, в котором представлено указанное уведомление, по 22-е число текущего месяца. В отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря, уведомление представляется не позднее последнего рабочего дня года.

| НДФЛ, исчисленный и удержанный в период 2023 года | Срок представления уведомления в 2023 году |

| с 1 по 22 января | 25 января |

| с 23 января по 22 февраля | 27 февраля (25 февраля – выходной день) |

| с 23 февраля по 22 марта | 27 марта (25 марта – выходной день) |

| с 23 марта по 22 апреля | 25 апреля |

| с 23 апреля по 22 мая | 25 мая |

| с 23 мая по 22 июня | 26 июня (25 июня – выходной день) |

| с 23 июня по 22 июля | 25 июля |

| с 23 июля по 22 августа | 25 августа |

| с 23 августа по 22 сентября | 25 сентября |

| с 23 сентября по 22 октября | 25 октября |

| с 23 октября по 22 ноября | 27 ноября (25 ноября – выходной день) |

| с 23 ноября по 22 декабря | 25 декабря |

| с 23 декабря по 31 декабря | 29 декабря (последний рабочий день 2023 года) |

/

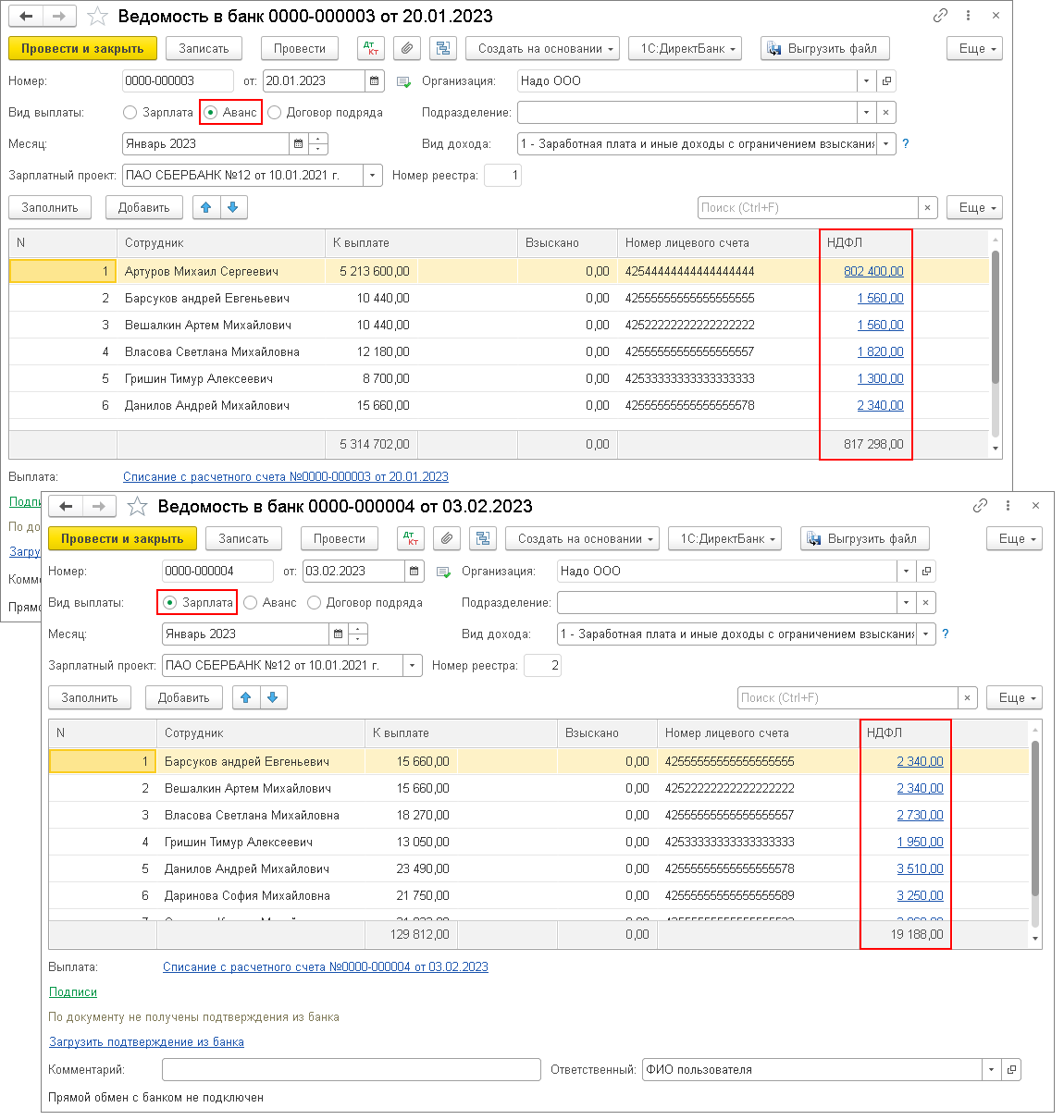

Пример В организации 20.01.2023 была выплачена зарплата за первую половину месяца и годовая премия за 2022 год. Зарплата за январь выплачена 03.02.2023 (рис. 1). |

/

/

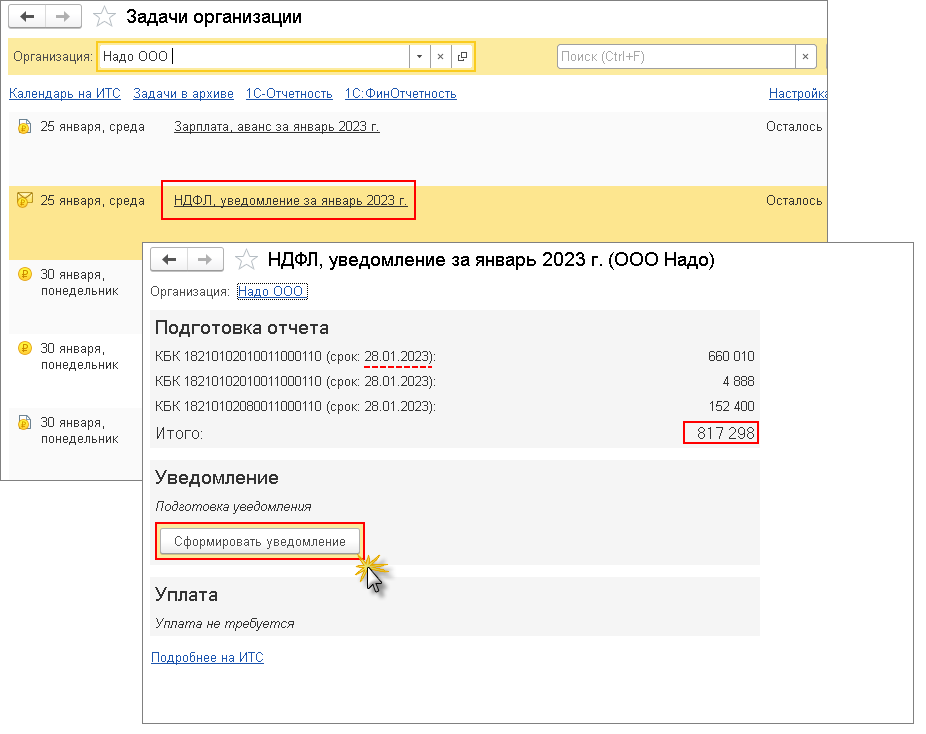

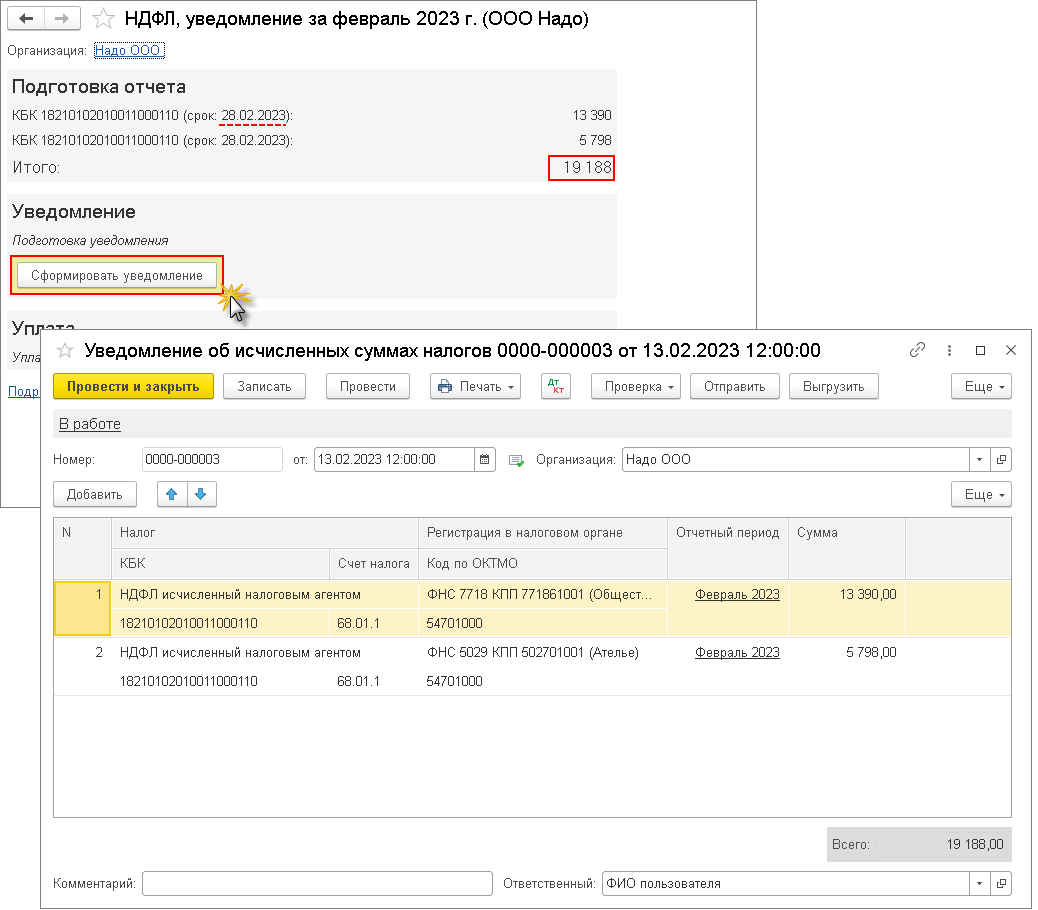

В программе после того как налог будет удержан (удерживается НДФЛ при выплате дохода), можно сформировать уведомление. В списке Задачи организации (раздел Главное) появляется новая задача – сформировать уведомление за определенный месяц. Нажмите на ссылку для подготовки уведомления. В нашем примере в период с 1 по 22 января 2023 года был удержан налог при выплате зарплаты за первую половину месяца (20.01.2022). Срок перечисления удержанного налога – 28 января 2023 года (указано в разделе Подготовка отчета). Для формирования уведомления нажмите на кнопку Сформировать уведомление (рис. 2).

/

/

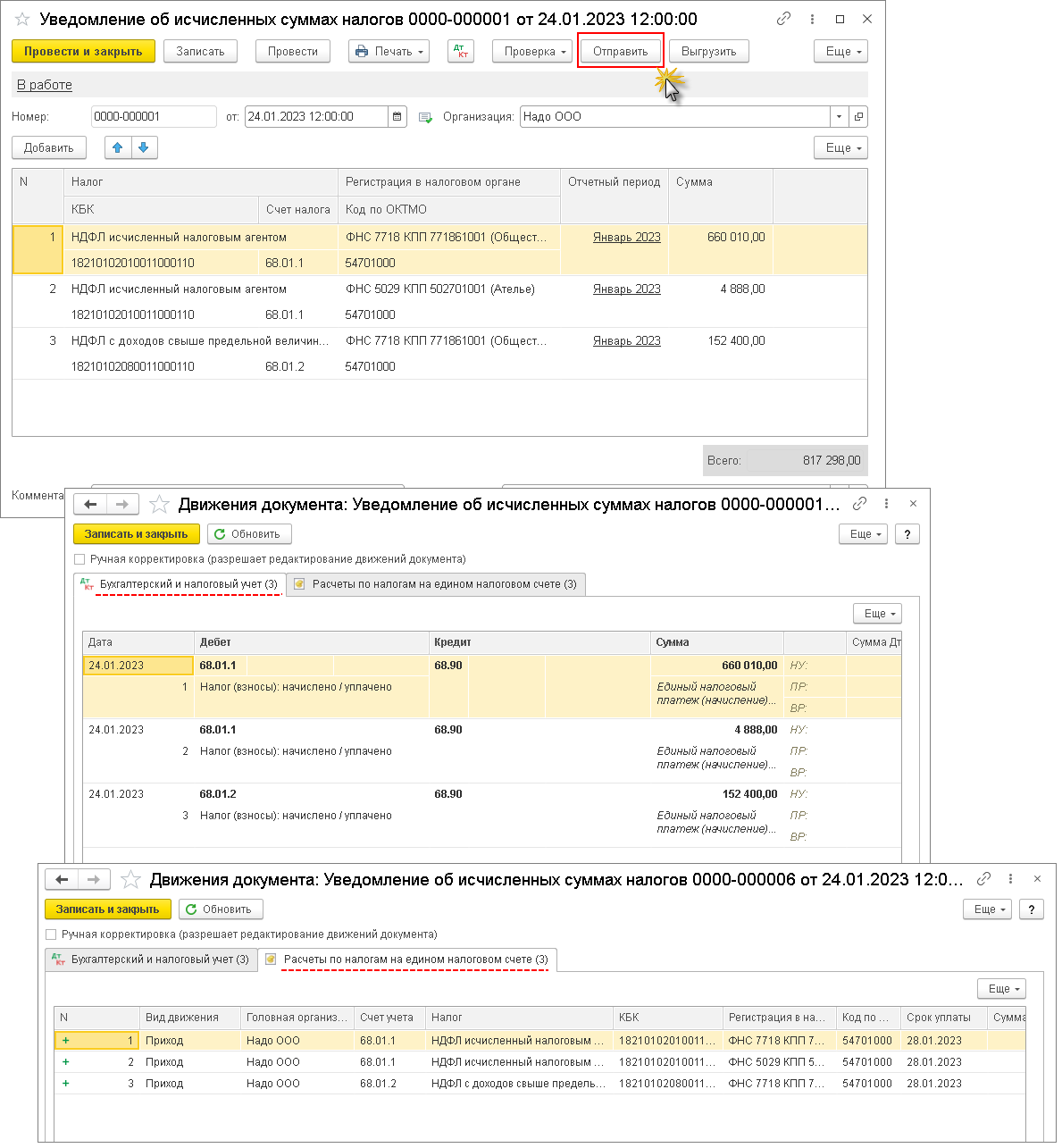

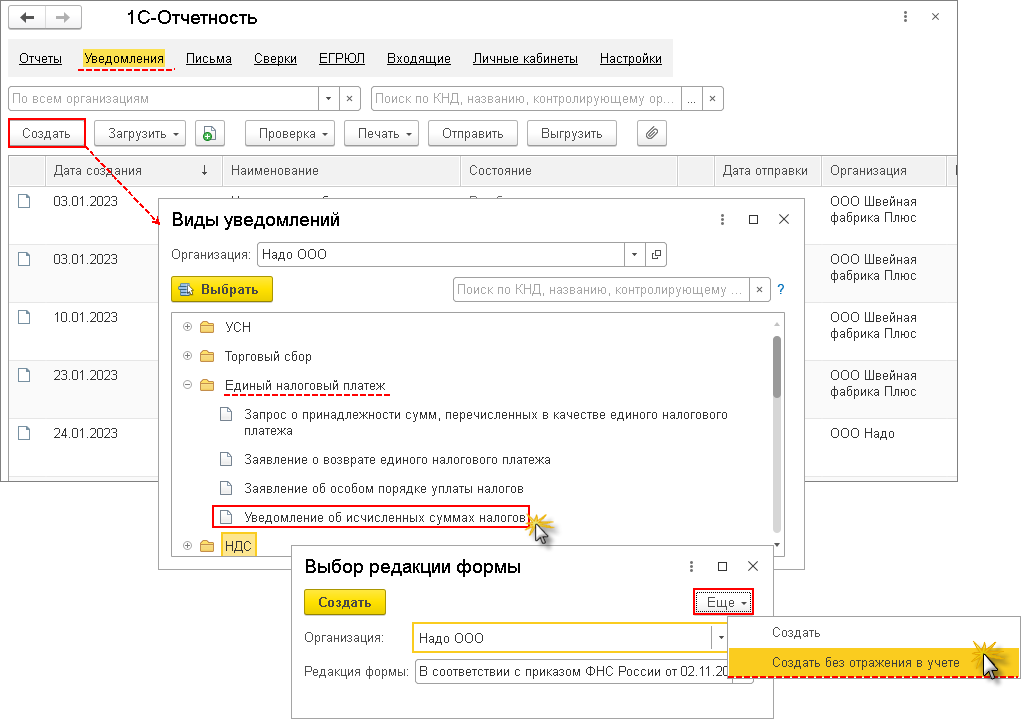

В документе

Уведомление об исчисленных суммах налогов данные об удержанном налоге сформировались в разрезе регистрации в налоговом органе (в организации есть обособленные подразделения, не выделенные на отдельный баланс), КБК (одному из сотрудников была выплачена премия, превышающая более 5 млн рублей): для ставки налога 13 % – КБК 182 1 01 02010 01 000 110, а для ставки 15 %, применяемой к части налоговой базы, превышающей 5 млн рублей – КБК 182 1 01 02080 01 000 110. Также указывается счет учета НДФЛ (68.01.1 - ставка 13%, 68.01.2 - ставка 15% (с доходов свыше 5 млн рублей). Из документа можно сразу отправить уведомление в налоговую, если подключен

сервис "1С-Отчетность", а также распечатать документ или выгрузить сведения (рис. 3).

/

При проведении документа формируется проводка Дт 68.01.1 (68.01.2) Кт 68.90 "Единый налоговый счет" (перенесена сумма начисленного налога на единый налоговый счет, чтобы формировать на нем совокупную обязанность по уплате налогов и взносов

(п. 5 ст. 11.3 НК РФ). Кроме проводок формируются движения по регистру накопления

Расчеты по налогам на едином налоговом счете с видом

Приход. Движения с видом

Расход будут сформированы при зачете ЕНП при выполнении регламентной операции

Зачет аванса по единому налоговому счету в составе обработки

Закрытие месяца. Cм. об этом

здесь.

/

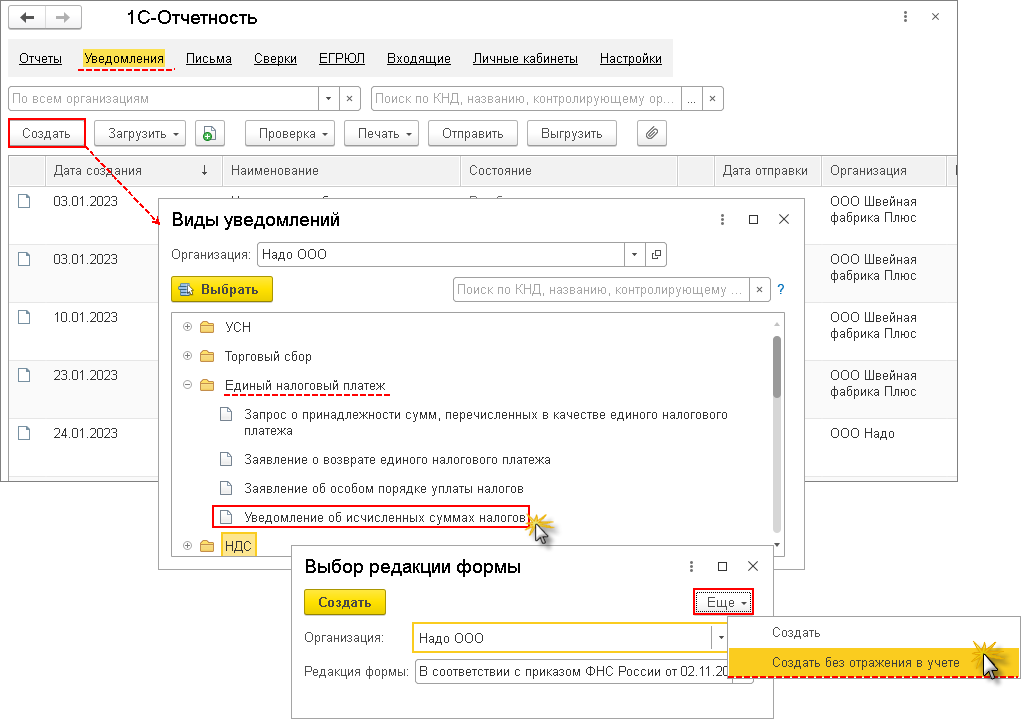

Из рабочего места 1С-Отчетность (раздел Отчеты – Регламентированная отчетность – закладка Уведомления) или из журнала Уведомления об исчисленных суммах налогов (раздел Операции – Уведомления) также можно создать документ Уведомление об исчисленных суммах налогов, но заполняется он только вручную (например, если решено заполнить уведомление сразу на несколько налогов). Кроме того, из рабочего места 1С-Отчетность можно сформировать документ уведомления только для отправки в налоговую, без движения в регистрах и бухгалтерском учете (рис. 5).

/

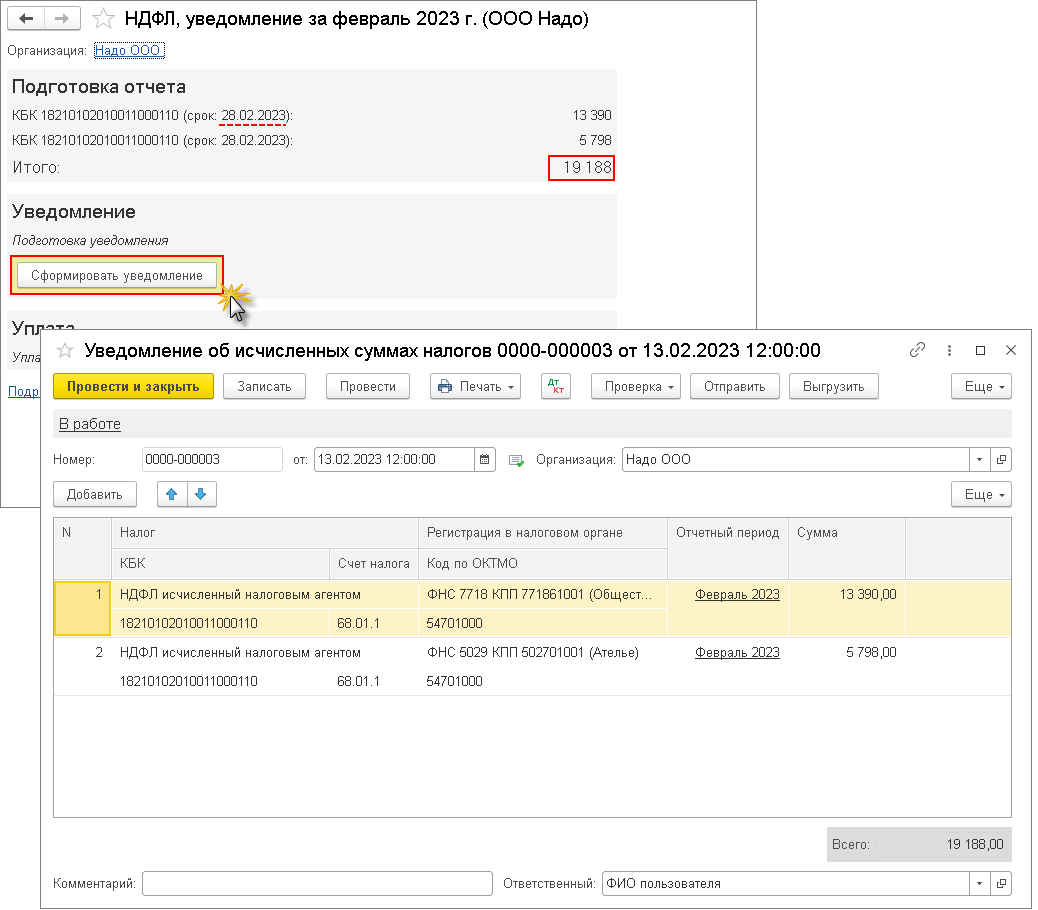

В документе за февраль 2023 года будет отражен удержанный НДФЛ в период с 23-го числа предыдущего месяца по 22-е число текущего месяца, т. е. с 23 января по 22 февраля 2023 года. В этот период был удержан налог с зарплаты за январь (03.02.2023). Срок перечисления налога за этот период – 28 февраля 2023 года.

Как сформировать платежное поручение на уплату ЕНП см. здесь.

Уведомление об исчисленных суммах налогов в составе ЕНП в сервисе "1С-Отчетность":

*По материалам сайта its.1c.ru